O Copom, comitê de política monetária do Banco Central, definiu em julho a menor taxa de juros (taxa Selic) da história brasileira: 6% ao ano. E sinalizou a possibilidade de se chegar em 5% até dezembro deste ano.

E pensar que essa mesma taxa já chegou a 14,25% em 2016! Era a segunda maior taxa de juros do mundo, só perdendo para a Argentina. Mesmo caindo a mais da metade, o Brasil ainda possui uma das mais altas taxas do mundo. Só fica abaixo da Argentina, Turquia, México, Rússia e África do Sul.

O retorno de 14,25% ao ano propiciava investimentos que rendiam 17% ao ano, no caso de um CDB de 120% do CDI, por exemplo. Criou-se, de forma errada, a impressão de que a renda fixa deveria pagar, no mínimo, 1% ao mês. Infelizmente (ou felizmente), a vida mudou. O 1% mágico ficou no passado.

A partir da crise de 2008, verificou-se no mundo juros próximos de zero e, até mesmo, juros negativos. Economias maduras como a japonesa, suíça, sueca e dinamarquesa têm taxas negativas. Isso quer dizer que, se investir em algo atrelado à taxa de juros, o investidor destes países terá perdas. Estranho, não? Talvez para nós, brasileiros. Mas o fato de os juros no exterior estarem baixos facilita a implementação aqui de juros baixos também.

E será que vamos chegar a níveis tão baixos? A taxa de juros é uma das ferramentas usadas para controlar a inflação. Quanto mais alta a taxa mais caro o crédito; portanto, tomar dinheiro emprestado para consumir fica mais custoso. Como o consumo não está crescendo, os preços não têm motivos para subir. Dessa forma, uma taxa de juros alta passa a não fazer sentido.

De que forma a taxa de juros baixa impacta os investimentos?

Em primeiro lugar, é fundamental uma mudança de mindset. É preciso não só realizar essa mudança de cenário na sua cabeça, como também sair da inércia, buscar mais conhecimento ou a ajuda de um assessor de investimentos ou consultor financeiro.

Os juros reais projetados para o próximo ano ficarão na casa de 2%. Quando falo de juros reais, refiro-me ao ganho verdadeiro, pois são juros menos a inflação. Para explicar melhor, se investir R$ 100 mil, a inflação for de 5% e o investimento pagar 5%, o montante passa a ser de R$ 105 mil, mas não houve ganho, apenas a correção da inflação.

Quem quiser maiores ganhos terá que tomar mais risco. É assim para os investidores nos países mais ricos, acostumados com investimento em ações, por exemplo, dentro de uma carteira de longo prazo. Esse investidor quer a valorização das ações, assim como os dividendos (parte dos lucros) que as empresas pagam.

Um investidor conservador/moderado nos EUA tem cerca de 30% do seu portfólio de investimentos em ações. No Brasil, fica entre 0 e 5% da composição da carteira. Cinquenta porcerto da população americana que possui algum tipo de investimento tem posição em bolsa. No Brasil, menos de 1% dos investidores têm alguma posição em bolsa.

E o mais dramático: 88% das pessoas que investem estão na caderneta de poupança, um produto muito ruim, sob o ponto de vista de rentabilidade. Qualquer investimento que renda 100% da Selic (hoje 6% ao ano) será melhor que a poupança, que rende 70% da taxa Selic. Isso vale mesmo para investimentos que paguem imposto de renda na faixa mais alta, que é de 22,5% sobre o rendimento para aplicações resgatadas com menos de seis meses.

Veja esta conta comparando algum investimento que pague 100% do CDI x poupança. Ao final de 10 anos, a mudança para algo mais rentável e com o mesmo risco terá gerado quase R$ 150 mil a mais.

- Depósito inicial: R$ 500.000,00

- Número de meses: 120

| Taxa Mensal | Taxa Anual | Montante |

|---|---|---|

| 0,5% | 6,04% | R$ 898.900,35 |

| 0,3% | 4,16% | R$ 751.383,42 |

Mudança de paradigma

Cada investidor possui um perfil de risco. Basicamente, podemos dividir em três perfis: conservador, moderado e agressivo, mas existem os extremos, como o ultraconservador e o ultra-agressivo, e o meio-termo, como o conservador/moderado ou moderado/agressivo. Se quiser entender mais sobre a importância de se definir o perfil do investidor, consulte meu guia no Portal do Investimento chamado “Por que saber meu perfil de investidor?”. O perfil é definido por meio de um questionário obrigatório em bancos e corretoras.

Definido o perfil que alinhe seu nível de tolerância ao risco dos produtos, também conhecido por suitability, é hora de gradativamente pensar em tomar um pouco mais de risco. Não queime etapas. Sair da poupança é básico, mas sair de poupança direto para ações é um longo salto, que poderá causar muito desconforto. Comece com um título privado, como um CDB, ou um fundo de renda fixa. Já terá um ganho enorme no longo prazo.

Se não está convencido da importância de buscar maior rentabilidade nos investimentos, olhe essas contas:

Um CDB que pague 85% do CDI atual levaria entre 14 e 15 anos para dobrar o capital; já um CDB com 110% do CDI demoraria um pouco mais de 11 anos.

Anos atrás, com a taxa de juros a 14,25%, um CDB que pagasse 85% do CDI levaria pouco mais de 6 anos para dobrar o capital.

Para quem fica à vontade com o aumento do risco, as opções são fartas: Fundos multimercados, fundos imobiliários, fundos de ações e COEs. Escrevi há pouco mais de um mês um artigo chamado “Um breve resumo sobre investimentos”, explicando os tipos de ativos. Vale uma olhada.

Mas, lembre-se que não dá para ser agressivo nos ganhos e conservador no prejuízo. Pode parecer sem sentido, mas vejo com frequência clientes muito satisfeitos com os ganhos na Bolsa, mas, quando o mercado começa a cair, preocupa-se ao ponto de querer sair da posição e voltar para a segura renda fixa. Não perca o sono, esteja alinhado.

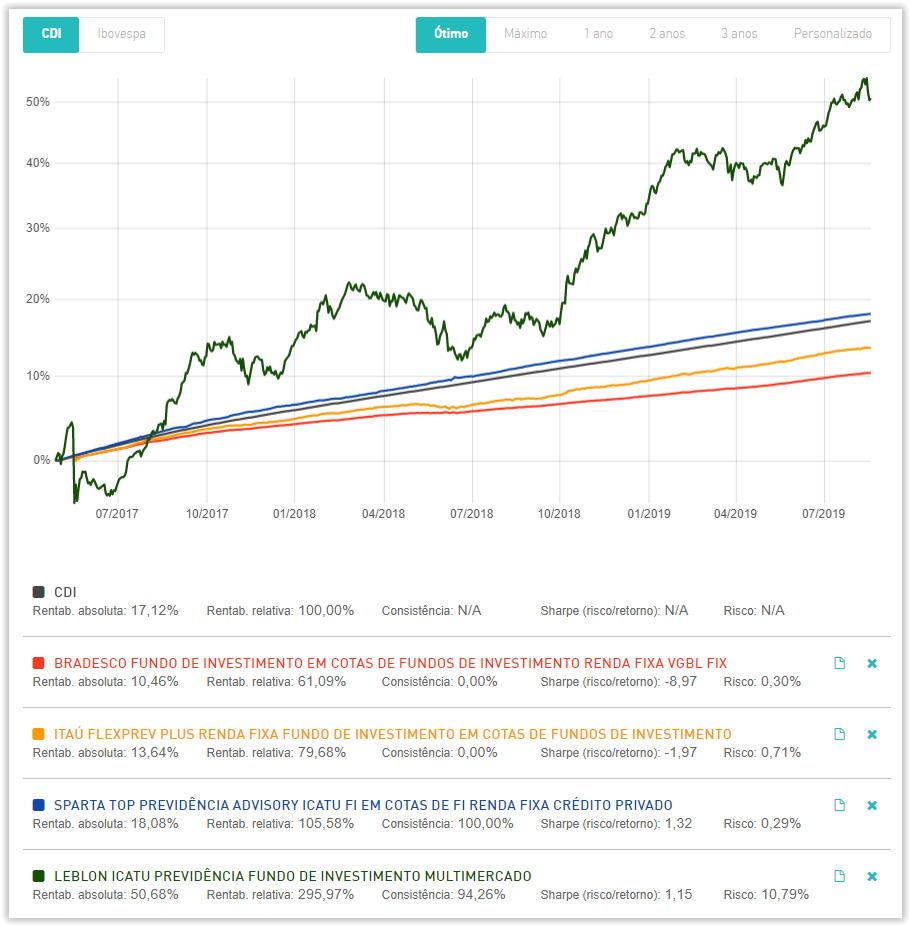

E não se esqueça da sua previdência privada. Talvez seja o maior disparate entre produtos bancários e de gestoras independentes. Algumas previdências de bancos pagam menos do que 60% do CDI, enquanto, em gestoras independentes, como a Leblon, um fundo previdenciário tem como histórico mais de 200% do CDI. Ou a Sparta, bem mais conservadora, que apresenta histórico de mais de 100% do CDI. É uma diferença abissal! E a portabilidade de previdência é uma moleza. Veja o gráfico:

Não quero ser mais agressivo!

Ok, nem todo mundo tem apetite para um risco maior. Como buscar mais rentabilidade sem mudar a classe de ativos?

Bancos emissores com um pouco mais de risco de crédito pagam melhores retornos. É uma forma de captar mais recursos, já que a probabilidade de o emissor pagar é menor do que de outros emissores. Quem ressalta isso é o rating das agências de risco que aparecem nos sites das corretoras e distribuidoras de valores. Mas não precisa se preocupar com esses emissores. Lembre-se que sempre poderá contar com a cobertura do Fundo Garantidor de Crédito (FGC). Além disso, nos últimos anos, não me lembro de ter havido falência de bancos.

Um outro caminho é trabalhar com liquidez. Investimento de prazos mais longos pagam melhor. Títulos com possibilidade de resgatar diariamente pagam menos. Um CDB de liquidez diária paga cerca de 100% do CDI, enquanto outro CDB, com vencimento de 3 anos, pode pagar algo em torno de 116% do CDI. Além disso, ter um olhar mais a longo prazo nos fundos de renda fixa e multimercados faz sentido ao buscar a alíquota mais baixa de IR.

Não adianta ficar saudosista. É necessário se mexer. Conte com a ajuda de profissionais do mercado na montagem do seu portfólio de investimentos e no acompanhamento ao longo do tempo. Investir e esquecer seus investimentos pode acarretar o famoso “dinheiro deixado na mesa”, que é o custo de oportunidade de estar em algo mais rentável. Maior rentabilidade, mais qualidade de vida e um futuro financeiro mais próspero.

Encontre as melhores maneiras de conquistar seus objetivos de investimentos.