O título traz uma indagação natural de muitos investidores que buscam melhorar a sua rentabilidade. De acordo com a teoria econômica, quando temos uma elevação da Taxa Básica de Juros (taxa Selic), é esperado que haja uma redução dos empréstimos, investimentos e da demanda total da economia, afetando negativamente o PIB no curto prazo. Quando isso acontece, as empresas também são afetadas e, consequentemente, o preço de suas ações. Ou seja, em momentos de elevação da taxa Selic, a Bolsa tende a ser negativamente afetada.

Outro ponto importante é que, ao longo das últimas décadas, os Bancos Centrais ao redor do mundo vêm se preocupando cada vez mais em ser transparentes, com o objetivo de ancorarem as expectativas dos agentes de mercado. Esse tipo de posicionamento tem tornado os processos de subida e descida das taxas básicas de juros um movimento cada vez mais gradual. Dessa forma, quando temos uma mudança de direção da taxa básica, podemos esperar que a nova direção dure alguns períodos.

Uma forma mais direta para o investidor pensar, é que, quando se inicia um ciclo de alta da taxa básica, fica mais atrativo se posicionar em renda fixa; assim como quando começa um ciclo de queda, a renda fixa fica menos atraente do que estava.

Então, já que uma subida ou descida da taxa de juros poderia afetar a atividade e os bancos centrais têm adotado movimentos graduais, vamos fazer um estudo no qual iremos nos posicionar 100% em Tesouro Selic (LFT) a partir da primeira subida de juros depois de um ciclo de queda e ficar 100% comprados em bolsa (Ibovespa) quando a taxa Selic começar a cair, depois de um ciclo de alta.

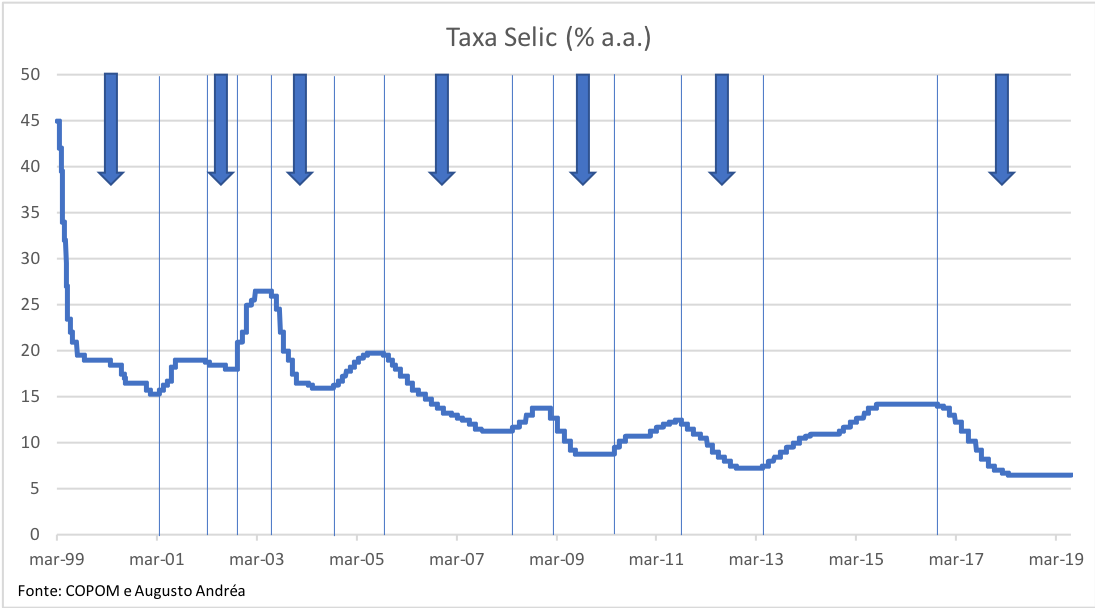

No gráfico acima, o ciclo de queda da taxa Selic está caracterizado pelas setas. É neste período que o estudo fica comprado em Ibovespa. Nos períodos sem seta (ciclos de alta da taxa básica), estaremos posicionados em Tesouro Selic.

Quando colocamos no gráfico a performance desde março de 1999 da taxa Selic e do índice Bovespa, dois pontos ficam evidentes:

- A renda fixa teve melhor performance que o Ibovespa no período, o que facilitou a aversão do investidor à bolsa de valores.

- Utilizando o critério de alocação entre tesouro Selic e Ibovespa, conseguimos um resultado significativamente melhor do que simplesmente se estivéssemos posicionados em um dos dois ativos.

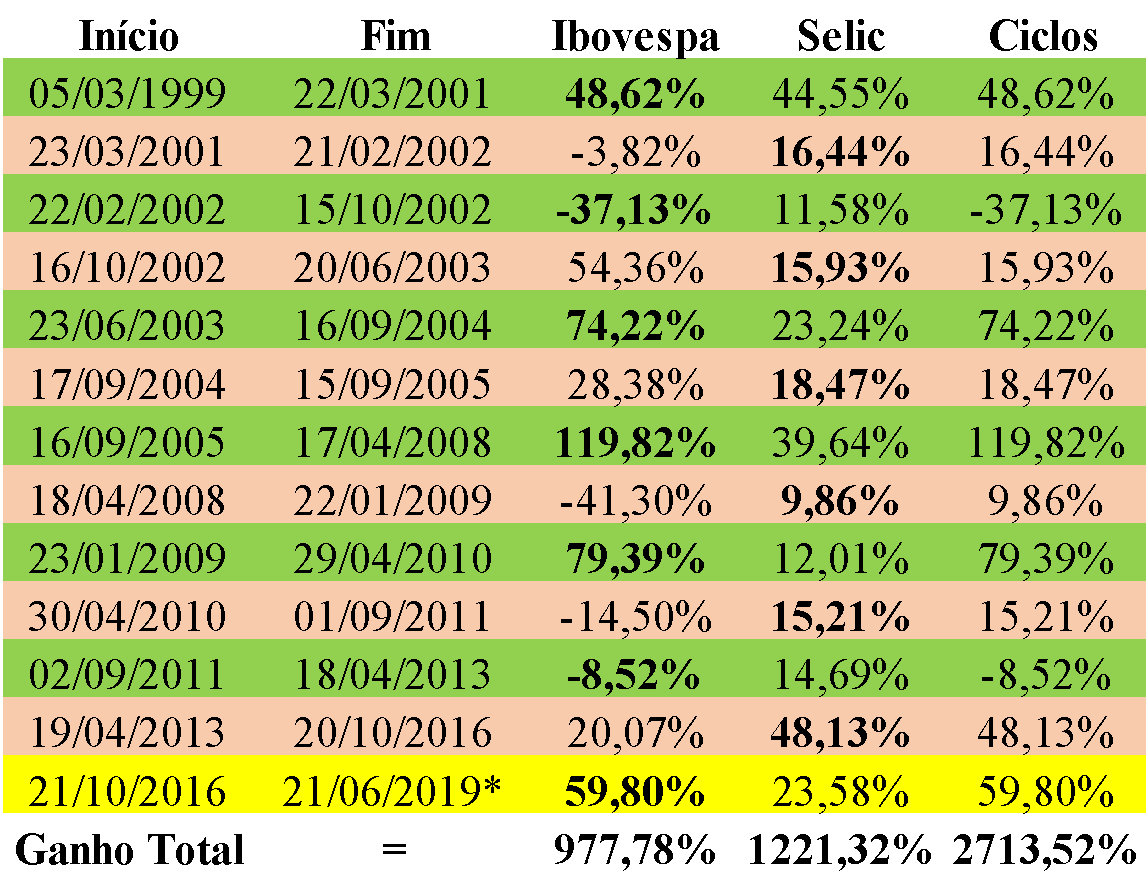

Na tabela abaixo, vemos os ciclos divididos: em verde, estão os ciclos de queda da taxa Selic e, em rosa, os períodos de alta da taxa. Nesse momento (em amarelo), estamos em um ciclo de queda da Selic que ainda não se encerrou, ou seja, comprado em índice de ações. As rentabilidades na tabela são do período em que ocorreu cada ciclo. Observe que, na coluna Ciclos, temos as rentabilidades do Ibovespa quando a linha estiver verde e as rentabilidades da Selic quando as linhas estiverem rosa.

Resumidamente, temos como resultado que quem ficou posicionado em Ibovespa de 05/03/1999 até o dia 21/06/2019 teve uma rentabilidade bruta de 977,78%, contra um ganho de 1221,32% para quem ficou posicionado em Tesouro Selic. Para quem seguiu os ciclos da taxa Selic, o ganho do período foi de 2713,52%! Uma super diferença!

A ideia desse estudo é trazer um panorama geral sobre como ciclos econômicos podem fazer diferença na alocação de uma carteira. Isso não quer dizer que você tem que ficar posicionado em somente um tipo de ativo durante um determinado período, mas quem sabe a sua exposição à renda fixa ou à renda variável possa diminuir/aumentar dependendo do ciclo econômico.

Descubra os melhores objetivos para seu perfil.