O "efeito janeiro" é um evento sazonal que já vem sendo estudado há um bom tempo e é assim conhecido por ser um mês que historicamente apresenta rentabilidade anormal positiva quando comparado com outros meses do ano. Diversos estudos já foram aplicados em diferentes mercados acionários onde se comprovou essa anomalia.

O "efeito janeiro", assim como outras anomalias, traz um argumento a favor dos que acreditam que os mercados são ineficientes, dado que, com a eficiência de mercado, isso não poderia ocorrer.

Rozeff e Kinney (1976) foram alguns dos primeiros a estudarem o "efeito janeiro". Utilizando o índice de ações da NYSE durante o período de 1904 até 1974, observaram que o retorno durante o mês de janeiro foi anormalmente alto quando comparado com os outros 11 meses. Em outro estudo, Keim (1983) documentou a magnitude do efeito por mês e encontrou evidência positiva sobre o "efeito janeiro".

Explicações

Existem algumas explicações para o "efeito janeiro". A primeira seria por conta de um efeito psicológico dos investidores. Por exemplo, alguns investidores acreditam em resoluções de ano novo, em mudanças de investimentos e no fim de um ciclo. Dessa forma, aguardam para fazer os novos investimentos no primeiro mês do ano.

Outras explicações estudadas também passam por vendas de ativos no mês de dezembro por alguns investidores por conta de vantagens tributárias. Mas isso era um argumento mais a favor dos mercados americanos anteriormente do que para o mercado brasileiro atual.

Colocando em prática

Por meio da anomalia descrita e estudada em diversos mercados, vamos fazer um estudo trivial em relação ao índice Ibovespa. Veremos qual a rentabilidade dos meses de janeiro em relação aos outros meses do ano, utilizando dados de valorização mensais do índice de janeiro de 1995 até novembro de 2019.

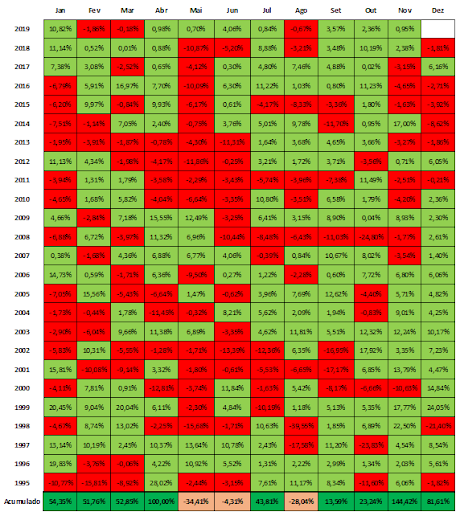

Inicialmente, preparamos o quadro abaixo com as rentabilidades mensais, sendo que, em verde, foram coloridos os meses positivos e, em vermelho, os negativos.

Entendendo o que esse quadro representa e levando em consideração que não usamos nenhuma ferramenta estatística ou econométrica, alguns pontos ficam evidentes:

- O mês de janeiro não tem um retorno anormal acumulado acima dos outros meses. O retorno acumulado é parecido com o de fevereiro e março e abaixo de abril, novembro e dezembro.

- Maio é o pior mês da série histórica, o que torna (aparentemente) o “Sell in May and Go Away” um evento anômalo mais potente que o "efeito janeiro", que não mostrou muita significância.

- Uma curiosidade em relação a janeiro é que este mês teve o maior número de meses com rentabilidade acima de 10%. Foram 8 meses ao longo da série histórica. Abril, outubro e novembro tiveram 5 vezes dois dígitos de rentabilidade, enquanto, em outros meses, houve 2 a 3 vezes essa particularidade ocorrendo.

Por mais que tenhamos visto mais retornos acima de 10% nos meses de janeiro, o “efeito janeiro” no acumulado dos anos da série histórica deixa a desejar para o investidor que esperava encontrar alguma anomalia positiva. Os resultados vistos aqui (por mais que triviais) corroboram com algumas críticas de que esse efeito tem tido menor potência ultimamente. Um estudo da firma Salomon Smith Barney entre 1972 e 2002 sugere que o "efeito janeiro" existe, mas que vem se tornando menos proeminente.

E aí? O que esperar para janeiro de 2020?

Descubra os melhores objetivos para seu perfil.