Esta é a pergunta que não quer calar e que deve sempre ser refeita ao longo do tempo, principalmente quando a rentabilidade da renda fixa tem sido cada vez menor.

Já não é surpresa que a taxa básica de juros da economia se encontra na mínima histórica. Se já não bastasse estarmos com uma taxa de 3,00% ao ano, o presidente do Banco Central sinalizou uma possível nova queda. O mercado já precifica uma taxa caindo para algo em torno de 2,25% - 2,5% ao ano.

Apesar de vermos uma rentabilidade tão baixa da taxa Selic atualmente, que acaba ditando a rentabilidade do Tesouro Selic e de fundos de renda fixa pós fixados, é possível encontrarmos um investimento que tenha proteção contra a inflação e ainda pague uma uma taxa prefixada interessante para prazos mais longos. São as famosas NTNBs (ou Tesouro IPCA). Essa é a opção de investimento que vamos utilizar para comparação.

Apesar desses títulos atrelados à inflação poderem variar, caso o investidor faça o resgate antes do vencimento, eles garantem a taxa acordada no ato do investimento, caso você não saia antes do prazo. Se resgatar antes do vencimento, pode até sair com prejuízo, dependendo da época do resgate.

Vamos às premissas e ao exemplo:

- Para fazermos os cálculos aproximados, levaremos em consideração que o imóvel não terá valorização real. Seu preço será apenas ajustado pela inflação do período. Dessa forma, consideraremos somente a taxa prefixada do Tesouro IPCA+, dado que a inflação vai impactar no montante investido, assim como impactaria no valor do apartamento.

- O investimento utilizado para comparação será o Tesouro IPCA+ 2035. Mas pode ser feito também com Tesouro IPCA+ 2045. E levará em consideração que o investidor planeja ficar até o vencimento com o investimento, para que a rentabilidade seja garantida.

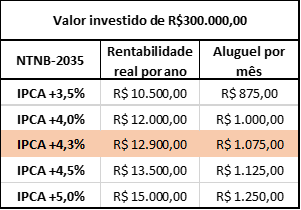

- Será levado em consideração um valor de R$300.000,00, que poderia ser usado para comprar o apartamento ou para investir.

O Tesouro IPCA+ 2035, enquanto escrevo este artigo, está oferecendo uma rentabilidade de IPCA + 4,3% ao ano, mas acho válido fazermos o cálculo com as taxas de 3,5%, 4%, 4,3%, 4,5% e 5%. São taxas que podem ser negociadas no mercado quando você estiver lendo o artigo.

E como vai ser este cálculo?

Para não haver perda do poder de compra do valor principal (R$300.000,00), o gasto com aluguel teria que ser o seguinte:

- taxa atual de 4,3% ao ano equivaleria a um ganho real de R$12.900,00 por ano, de tal forma que o valor gasto por mês de aluguel poderia ser de R$1.075,00.

- taxa hipotética de 3,5% ao ano equivaleria a um ganho real de R$10.500,00 por ano, de tal forma que o valor gasto por mês de aluguel poderia ser de R$875,00.

- taxa hipotética de 4,0% ao ano equivaleria a um ganho real de R$12.000,00 por ano, de tal forma que o valor gasto por mês de aluguel poderia ser de R$1.000,00.

- taxa hipotética de 4,5% ao ano equivaleria a um ganho real de R$13.500,00 por ano, de tal forma que o valor gasto por mês de aluguel poderia ser de R$1.125,00.

- taxa hipotética de 5,0% ao ano equivaleria a um ganho real de R$15.000,00 por ano, de tal forma que o valor gasto por mês de aluguel poderia ser de R$1.250,00.

Todos esses valores não consideram mexer no valor real do principal (R$300.000,00), não levam em consideração a taxa anual cobrada pela B3 para o tesouro direto (0,25% ao ano) e não consideram investimentos mais agressivos (que poderiam ter maior potencial de rentabilidade). A ideia do artigo foi colocar uma alternativa de investimento que seja segura. E nada melhor do que um título do tesouro para tal.

Existem outras variáveis mais particulares que poderiam ser incluídas, resultando em valores um pouco diferentes dos apontados, mas o resultado deve ficar próximo dos descritos.

O que fazer então? Comprar imóvel ou investir e alugar?

Comparações anteriores favoreciam muito para investir e alugar, dado que as taxas dos investimentos eram mais altas e o preço do aluguel dos imóveis estava baixo. Atualmente, esta resposta já não está tão clara. Apesar de termos colocado a NTNB para comparar, existe um mundo de possibilidade dentro dos investimentos, que possibilitam carteiras com potencial de rentabilidade acima dos mencionados.

A minha sugestão é contactar a assessoria para que seja possível extrapolar outras alternativas mais personalizadas.

Descubra os melhores objetivos para seu perfil.