Após mais um corte da taxa de juros (Selic), vários clientes nos questionaram sobre o que fazer no novo cenário de juros a 5% ao ano. “Meu dinheiro tá encolhendo” foi uma constante nas últimas semanas.

Este artigo trata da nova dinâmica dos investimentos no Brasil. Uma realidade de juros ainda bastante altos, porém muito abaixo do que já foi praticado por aqui. A renda fixa se torna cada vez menos interessante, então o que fazer?

Na última reunião do Copom, ficou decidido que a taxa de juros passaria a ser de 5% ao ano. Para os que não lembram, em 2016, a taxa de juros chegou a 14,25% a.a. Segundo analistas, ainda há espaço para a taxa de juros brasileira cair mais. A expectativa é de fecharmos 2019 em 4,5% a.a. A equipe econômica aposta em redução da taxa de juros como uma forma de incrementar a economia, ainda bastante retraída.

Nos países desenvolvidos, a taxa de juros é perto de zero. Em alguns, a taxa é até negativa. Sim, isso mesmo, se investir em algum título atrelado à taxa de juros, perderá dinheiro. Conseguem imaginar aplicar R$ 1 milhão em algum investimento em um banco suíço e, após dez anos, ter apenas R$ 950 mil?

Isso é o que acontece em países com taxa de juros negativos.

Então, o que fazem os investidores dos EUA e diversos países europeus? Investem em renda variável. Ações, fundos de ações, contratos futuros, entre outras opções mais arriscadas e mais rentáveis, no longo prazo, que a renda fixa. Mais da metade dos investidores americanos investe na Bolsa de Valores. No Brasil, menos de 1% dos que possuem algum tipo de investimento detém ações em seu portfólio.

Mas o que fazer com os investimentos agora?

Podemos dividir em dois caminhos:

- Tomar mais risco.

- Seguir com o mesmo nível de risco, com mudanças nos produtos.

A opção 1 passa pelo apetite ao risco.

Se você, investidor, não suporta oscilações negativas e perda de patrimônio em alguns momentos, "avance uma casa para a opção 2" logo abaixo. Você tem perfil conservador.

Se cabe uma mudança para um perfil moderado, várias alternativas se abrem: fundos multimercados e fundos de ações, COEs (Certificados de Operações Estruturadas). Dessa forma, terá uma alocação em produtos com maior risco, porém com potencial de rentabilidade maior também.

Mas não vá direto do CDB para um fundo de ações. Pode ser uma mudança brusca demais. Um Fundo Multimercado é um meio-termo ou os COEs, que contam, na maioria das vezes, com o “capital protegido”, mantendo o valor inicial investido intacto.

A opção 2 é sobre alongar o prazo dos produtos de renda fixa e/ou buscar emissores que remuneram melhor.

Sobre os vencimentos de CDBs, LCIs, LCAs, etc. existe uma regrinha básica: quanto mais longo o prazo de vencimento do título, maior a rentabilidade. Portanto, um CDB de 3 anos pagará mais que outro com liquidez diária, por exemplo. O ponto negativo é ter seu capital imobilizado por esse período. Por outro lado, haverá uma incidência menor do imposto de renda (IR). A menor alíquota de I.R. é de 15% para investimentos com prazo acima de dois anos.

Sobre escolher o emissor do título (CDB, LC, LCI, LCA): os bancos de investimentos que criam esses produtos para captar recursos podem pagar taxas melhores que a concorrência como uma forma de se destacar. Outro ponto é que bancos com rating (classificação de risco) mais baixo normalmente entregam taxas de retorno melhores. Mas não se preocupe tanto com o rating. O Fundo Garantidor de Crédito (FGC) cobre, em caso de quebra do banco, até R$ 250 mil por CPF/CNPJ e instituição até o limite de R$ 1 milhão em quatro anos.

Todas essas informações sobre vencimentos, características, se possuem FGC, Imposto de Renda são fáceis de se encontrar. Um assessor de investimentos poderá ajudar na montagem de sua carteira de investimentos.

Por fim, fuja da poupança!

A caderneta de poupança rende 70% da taxa Selic, ou seja, 3,5% ao ano. Então, qualquer investimento que empate com a Selic será melhor que a poupança. Mesmo que esse investimento pague imposto de renda na faixa mais alta, que é de 22,5% sobre o rendimento para aplicações resgatadas com menos de seis meses, ainda assim renderá mais que a poupança

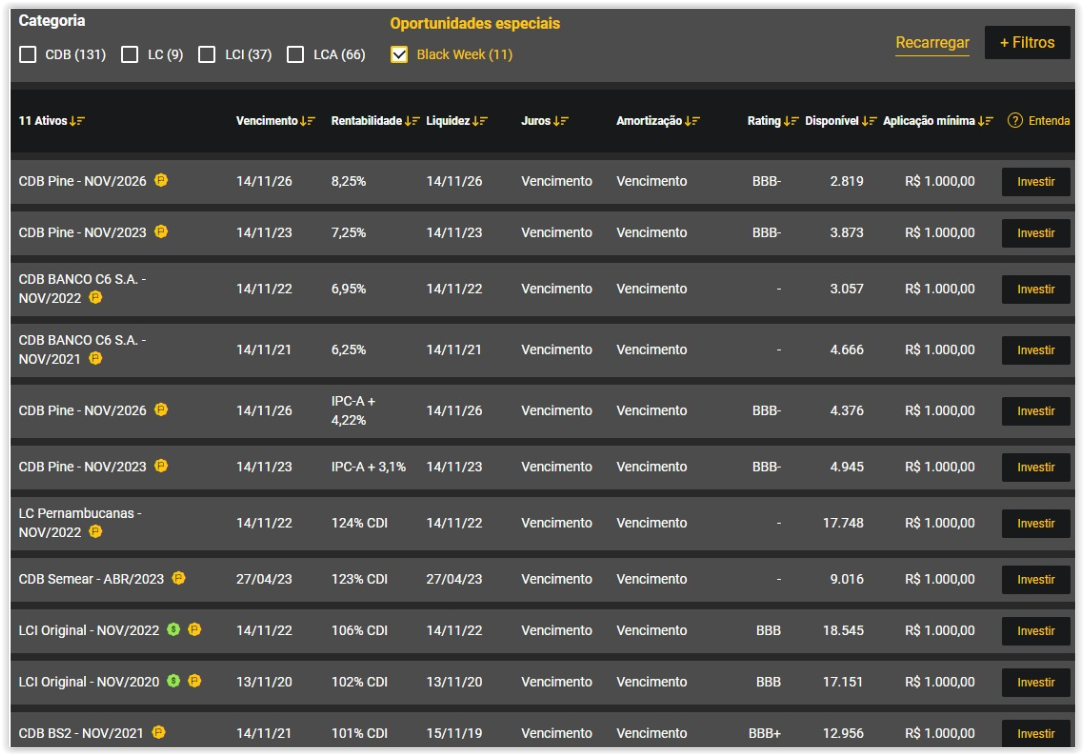

Na Black November Renda Fixa da XP Investimentos, aparecem alguns investimentos bem atraentes, muito acima da poupança e CDBs de bancos de varejo:

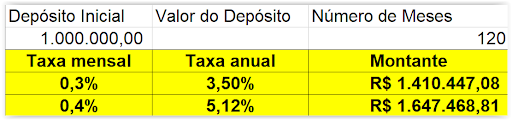

Vamos comparar a poupança que rende 3,5% ao ano com um CDB do Banco Semear, que rende 123% do CDI e com vencimento em 2023.

123% do CDI, que paga 4,9% a.a., daria 6,03% a.a.

Com o desconto do I.R. que incide em 15% sobre o CDB, resultaria em 5,12% a.a.

Poupança: 3,5% a.a

CDB Semear: 5,12% a.a

Em 10 anos, o ganho no CDB seria de cerca de R$ 237 mil. Muito dinheiro!

Portanto, é preciso uma mudança de paradigma. Os juros altos, provavelmente, nunca mais voltarão. O cenário é todo a favor de produtos com mais risco. Mas não se desespere se o seu perfil é conservador, ainda existem bons caminhos para rentabilizar seu dinheiro.

Bons investimentos!

Encontre as melhores maneiras de conquistar seus objetivos de investimentos.