Como comparar investimentos

Toda e qualquer escolha sobre investimento que fizermos terá, necessariamente, uma base de comparação. Isso se aplica a qualquer escolha que façamos, inclusive sobre a profissão que teremos, a empresa onde desejamos trabalhar e, até mesmo, o local para onde iremos viajar nas férias.

Escolher implica renúncia – temos várias alternativas e escolhemos uma delas em detrimento das outras.

Mas, como saber se estamos tomando a melhor decisão segundo os nossos critérios? Qual é a base referencial que utilizaremos para estarmos seguros de que nossa decisão foi a melhor?

No caso dos investimentos em renda fixa, temos um indicador bastante seguro e preciso para ajudar em nossas escolhas, que é a taxa Selic.

Como ela reflete a taxa básica de juros da economia e é a referência utilizada por todo o mercado para tomada de decisões, todos os investimentos em renda fixa serão direta ou indiretamente ligados a ela.

Na verdade, a taxa referencial usada pelas instituições financeiras é a taxa DI, que, em geral, é 0,01% inferior à taxa Selic. No mercado, costumamos dizer CDI.

Quando contratamos algum investimento de renda fixa, sua rentabilidade será expressa invariavelmente como um percentual do CDI; exceto para a Poupança, que é referenciada diretamente como um percentual da taxa Selic.

Assim, se tivermos uma taxa Selic de, digamos, 6,4% ao ano, o CDI deverá equivaler a 6,39% ao ano. Esta será, portanto, a taxa de referência.

Então, um CDB que ofereça um rendimento equivalente a 90% do CDI terá uma rentabilidade de 5,75% (6,39% - 0,639%).

As remunerações dos investimentos em renda fixa poderão apresentar diferenças conforme a estratégia de captação de recursos de cada Banco, mas a remuneração sempre será oferecida como um percentual do CDI.

Por exemplo:

- LCA Banco Y – 90% CDI.

- LC da financeira A – 110% CDI.

- CDB do Banco Z – 105% CDI.

Colocando isso em números baseados no CDI do nosso exemplo, teremos:

- Poupança – remunera o poupador em 70% do valor da taxa Selic. Se a taxa Selic for igual a 6,4%, o rendimento da Poupança será 4,48% a.a.

- Tesouro Selic – equivale a 100% do CDI ou 6,4% a.a.

- LCA do Banco Y – paga 90% do CDI ou 5,86% a.a.

- LC da Financeira A – paga 110% do CDI ou 7,03% a.a.

- CDB do Banco Z – paga 105% do CDI ou 6,71% a.a.

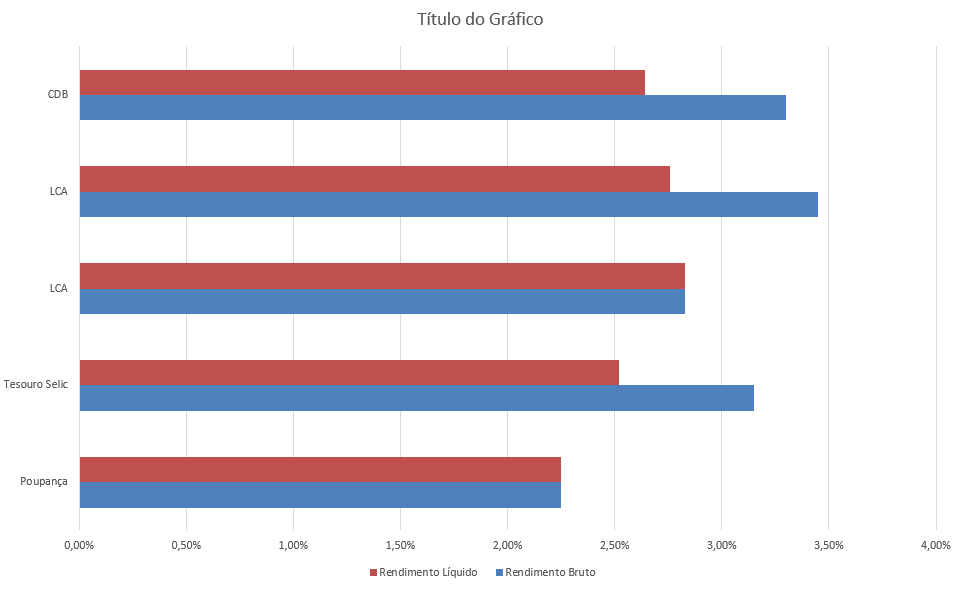

Na videoaula que acompanha este texto, demos como exemplo uma aplicação com prazo de 6 meses.

Como os valores acima são taxas para aplicações de um ano, devemos transformar essas taxas para o prazo de seis (06) meses, o que resultará em:

– 2,25% para poupança.

– 3,15% para o Tesouro Selic.

– 2,83% para LCA.

– 3,45% para LC.

– 3,3% para o CDB.

Chegamos então ao rendimento bruto que poderá ser obtido através dessas aplicações em nosso exemplo.

Para saber o quanto disso irá efetivamente para o seu bolso, você deverá efetuar o desconto de IR, que incide em todas essas aplicações menos na Poupança.

A alíquota de IR, como sabemos, está sujeita ao prazo de aplicação. Como em nosso exemplo a aplicação é para um prazo de 6 meses ou 180 dias, em que a faixa de tributação é 22,5%, vamos simular um resgate para 181 dias, o que nos beneficia com uma taxa de 20%.

Assim, os valores líquidos de resgate para cada uma das aplicações serão como no gráfico abaixo:

| Rendimento Bruto | Rendimento Líquido | |

| Poupança | 2,25% | 2,25% |

| Tesouro Selic | 3,15% | 2,52% |

| LCA | 2,83% | 2,83% |

| LCA | 3,45% | 2,76% |

| CDB | 3,30% | 2,64 |

Esse exercício comparativo poderá ser feito com quaisquer investimentos. Basta encontrar uma taxa que sirva de referência, obter os rendimentos dos instrumentos financeiros relativos àquela taxa e fazer os cálculos até se chegar ao valor líquido.

Dessa forma, será muito mais fácil descobrir se o tipo de investimento que você está considerando se encaixa em sua estratégia financeira.

Encontre as melhores maneiras de conquistar seus objetivos de investimentos.